Procedura OSS, czyli One Stop Shop, to specjalna procedura unijna rozliczania podatku VAT. Umożliwia rejestrację rozliczenia VAT w jednym państwie bez konieczności rejestracji VAT w innych państwach członkowskich. OSS rozumie się jako punkt kompleksowej obsługi umożliwiający podatnikowi rozliczenie VAT od transakcji zagranicznych. Zobacz, na czym polega procedura unijna OSS.

Spis treści:

- Procedura OSS – co to jest?

- Procedura OSS – kogo dotyczy?

- Procedura VAT OSS – jak zgłosić?

- Procedura OSS – jakie usługi podlegają procedurze OSS?

- Co powinna zawierać ewidencja OSS?

- Jak wystawić fakturę w procedurze OSS?

- Procedura OSS – ułatwia rozliczenia VAT w UE!

Procedura OSS – co to jest?

Procedura OSS, czyli One Stop Shop, została wprowadzona w Unii Europejskiej w lipcu 2021 roku, w związku z reformą VAT, która ma na celu uproszczenie i ujednolicenie procedur podatkowych w UE. Dzięki temu przedsiębiorcy mogą łatwiej prowadzić transakcje międzynarodowe.

Co daje VAT OSS? Procedura polega na tym, że podatnik VAT, który zobowiązany jest do rozliczenia podatku VAT w różnych krajach członkowskich UE, może dokonać jednego, kwartalnego rozliczenia na rzecz różnych krajów przy skorzystaniu z opcji OSS. Przy procedurze OSS płatnik musi opodatkować transakcję sprzedaży VAT-em, który obowiązuje w kraju nabywcy produktu lub usługi.

Procedura VAT OSS sprawia, że podatek VAT może być rozliczany przez wybraną administrację skarbową jednego państwa, nawet jeżeli transakcje dotyczyły różnych państw członkowskich UE. Wybrany kraj członkowski, niekiedy narzucony przez przepisy prawne, będzie krajem identyfikacji podatkowej podatnika. Wybór rozliczenia w ramach procedury OSS jest dobrowolny. Jeżeli jednak podatnik wybrał rozliczanie w ramach procedury OSS, od tej pory wszystkie transakcje na rzecz konsumentów z UE muszą być wykonywane w jej ramach.

Procedura OSS – kogo dotyczy?

Kogo dotyczy OSS? Procedura ta jest przeznaczona dla przedsiębiorców, którzy świadczą usługi lub dostarczają towary innym podmiotom w różnych krajach Unii Europejskiej (UE). Tak więc dotyczy tak transakcji między przedsiębiorcami B2B (Business to Business) oraz transakcji B2C (Business to Consumer), czyli transakcji między przedsiębiorcą a konsumentem, w przypadku sprzedaży towarów lub usług przez przedsiębiorcę z jednego kraju UE do konsumenta w innym kraju UE. W przypadku transakcji B2C konsument jest obciążany stawką VAT obowiązującą w kraju sprzedawcy, a sprzedawca jest odpowiedzialny za opłacenie tego VAT w kraju, w którym zarejestrował OSS.

OSS dotyczy tak czynnych płatników VAT, jak i podmioty zwolnione z tego podatku. Procedura OSS VAT nie ma także znaczenia dla podmiotowego zwolnienia z VAT, ponieważ wartość transakcji w jej ramach nie ma wpływu na limity zwalniające z VAT. W Polsce przedsiębiorca nie musi płacić podatku VAT, dopóki nie przekroczy wartości sprzedaży w kwocie 200 000 zł. Podkreślić należy, że faktury OSS nie są wykazywane w JPK_V7, co oznacza, że nie zwiększają one podstawy opodatkowania VAT w Polsce.

Procedura OSS dotyczy przedsiębiorców, którzy prowadzą sprzedaż na odległość, czyli m.in. sprzedaży internetowej lub wysyłkowej, a także świadczą usługi dla klientów z innych krajów UE, np. telekomunikacyjne, streamingowe, e-learningowe, usługi doradztwa biznesowego czy usługi reklamowe.

Procedura VAT OSS – jak zgłosić?

Aby korzystać ze specjalnej procedury VAT OSS, przedsiębiorca musi złożyć odpowiednią deklarację w Urzędzie Skarbowym. Potrzebny jest do tego formularz VIU-R – można wypełnić go elektronicznie. W zgłoszeniu należy podać datę rozpoczęcia korzystania z VAT OSS. Rejestracja przedsiębiorcy w specjalnej procedurze następuje po weryfikacji zgłoszenia. Przedsiębiorca otrzymuje informację zwrotną o rejestracji lub odmowie w formie postanowienia. Może okazać się, że wniosek zostanie odrzucony. Wtedy przedsiębiorca ma 7 dni na złożenie zażalenia.

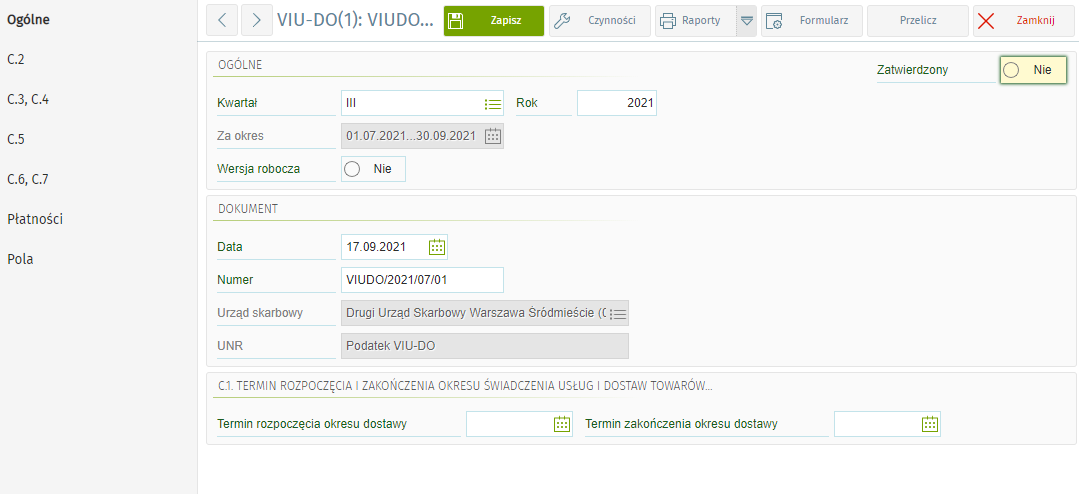

Rejestracja jest skuteczna od pierwszego dnia kwartału, który następuje po kwartale, w którym dokonane zostało zgłoszenie. Gdy jednak podatnik rozpoczął już świadczenie usług z wykorzystaniem procedury OSS, może je rozliczyć w ten sposób, o ile fakt ten zostanie zgłoszony do Naczelnika Drugiego Urzędu Skarbowego Warszawa-Śródmieście do 10. dnia miesiąca następującego po miesiącu, w którym rozpoczęte zostało świadczenie usług z wykorzystaniem procedury OSS. Należy złożyć wtedy kwartalną deklarację VIU-DO.

Procedura OSS – jakie usługi podlegają procedurze OSS?

Procedura OSS dotyczy sprzedaży towarów oraz świadczenia usług w ramach transakcji międzynarodowych między krajami Unii Europejskiej. Usługi, które podlegają procedurze OSS, to przede wszystkim usługi elektroniczne, telekomunikacyjne i nadawcze, czyli tzw. TTE (ang. Telecommunications, Broadcasting and Electronic Services). Obejmuje ona także WSTO.

Wewnątrzwspólnotowa Sprzedaż Towarów na Odległość (WSTO) polega na tym, że przedsiębiorca dostarcza towary do innego kraju Unii Europejskiej (UE) bez fizycznej obecności na terytorium danego kraju. Przykładem takiej transakcji może być sprzedaż internetowa lub wysyłkowa towarów.

Aby mówić o wewnątrzwspólnotowej dostawie towarów na odległość, muszą być spełnione określone warunki, w tym:

- towary muszą zostać wysłane z jednego kraju UE do innego kraju UE,

- dostawa towarów musi zostać wykonana przez przedsiębiorcę, który jest zarejestrowany w systemie podatku VAT w kraju, z którego towary są wysyłane,

- towary te nie są środkami transportu, ani towarami wymagającymi instalacji czy montażu z próbnym uruchomieniem

- nabywcą towarów jest podatnik VAT lub osoba prawna niebędąca podatnikiem VAT lub osoba fizyczna.

Z kolei za usługi TTE uznaje się m.in.:

- streaming filmów, muzyki lub innych treści multimedialnych,

- gry online i aplikacje mobilne,

- usługi edukacyjne i szkoleniowe online,

- usługi hostingowe i domenowe,

- usługi telekomunikacyjne, takie jak połączenia telefoniczne i SMS-y,

- usługi nadawcze, takie jak audycje radiowe i telewizyjne.

Oprócz usług TTE, procedura OSS obejmuje również inne rodzaje usług, takie jak:

- usługi turystyczne, takie jak rezerwacje hotelowe i wynajem samochodów,

- usługi szkoleniowe, takie jak szkolenia i seminaria,

- usługi doradcze i konsultingowe,

- usługi związane z prowadzeniem działalności gospodarczej, takie jak usługi księgowe i prawne,

- usługi związane z opieką zdrowotną, takie jak teleporady lekarskie i usługi medyczne online.

Warto jednak pamiętać, że nie wszystkie usługi podlegają procedurze OSS. Na przykład, usługi transportowe oraz usługi związane z nieruchomościami nie są objęte procedurą OSS i wciąż wymagają rejestracji i opłacania podatku VAT w kraju, w którym usługa jest świadczona.

Co powinna zawierać ewidencja OSS?

Każdy przedsiębiorca zgłoszony do specjalnej procedury VAT OSS musi składać kwartalną deklarację do urzędu skarbowego, nawet jeżeli w danym kwartale nie dokonano żadnej transakcji. To deklaracja VIU-DO. Mają się w niej znajdować wszystkie transakcje, które zostały objęte VAT OSS. Za kwartał bez transakcji składa się deklarację zerową.

Deklarację należy złożyć do końca miesiąca następującego po miesiącu kończącym kwartał. Ostatecznym terminem rozliczenia jest ostatni dzień miesiąca, bez względu na to, czy wypada w dzień wolny od pracy. Deklarację wypełnia się elektronicznie i wysyła do Drugiego Wydziału Urzędu Skarbowego Warszawa-Śródmieście.

Walutą rozliczenia zawsze jest euro, nawet gdy walutą rozliczenia transakcji jest inna waluta niż euro. W takim wypadku następuje przeliczenie zgodnie z kursem Europejskiego Banku Centralnego z ostatniego dnia rozliczeniowego.

Oprócz tego przedsiębiorca powinien prowadzić ewidencję OSS. Ma służyć do prawidłowego rozliczenia podatku VAT w kraju, w którym przedsiębiorca został zarejestrowany jako operator OSS.

Zgodnie z przepisami unijnymi (Rozporządzenie wykonawcze Rady UE 282/2011, art 63c ust 1.) ewidencja OSS powinna zawierać przede wszystkim informacje dotyczące transakcji, takie jak:

- oznaczenie państwa członkowskiego konsumpcji, na rzecz którego świadczona jest usługa;

- rodzaj świadczonej usługi;

- datę świadczenia usługi;

- podstawę opodatkowania ze wskazaniem użytej waluty;

- wszelkie dalsze kwoty podwyższające lub obniżające podstawę opodatkowania;

- zastosowaną stawkę VAT;

- kwotę należnego VAT ze wskazaniem użytej waluty;

- datę i kwotę otrzymanych płatności;

- wszelkie płatności zaliczkowe otrzymane przed świadczeniem usługi;

- przypadku gdy wystawiono fakturę – informacje zawarte na fakturze;

- nazwisko/nazwę usługobiorcy, jeżeli są znane podatnikowi;

- informacje wykorzystywane do określenia miejsca, w którym usługobiorca ma siedzibę lub stałe miejsce zamieszkania, lub zwykłe miejsce pobytu.

Ważne jest, aby ewidencja OSS była prowadzona na bieżąco i dokładnie, ponieważ służy ona do prawidłowego rozliczenia podatku VAT. Ewidencja ta powinna być przechowywana przez przedsiębiorcę przez okres co najmniej 10 lat od końca roku podatkowego, w którym miała miejsce transakcja objęta procedurą OSS.

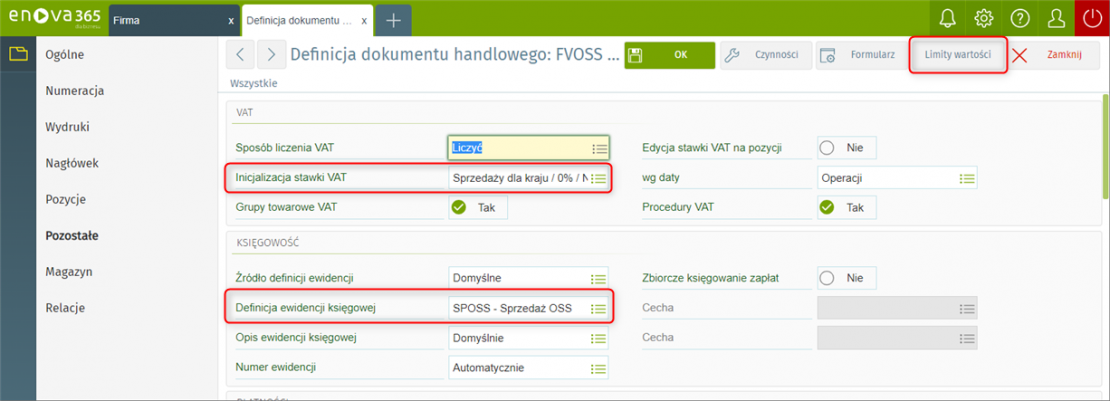

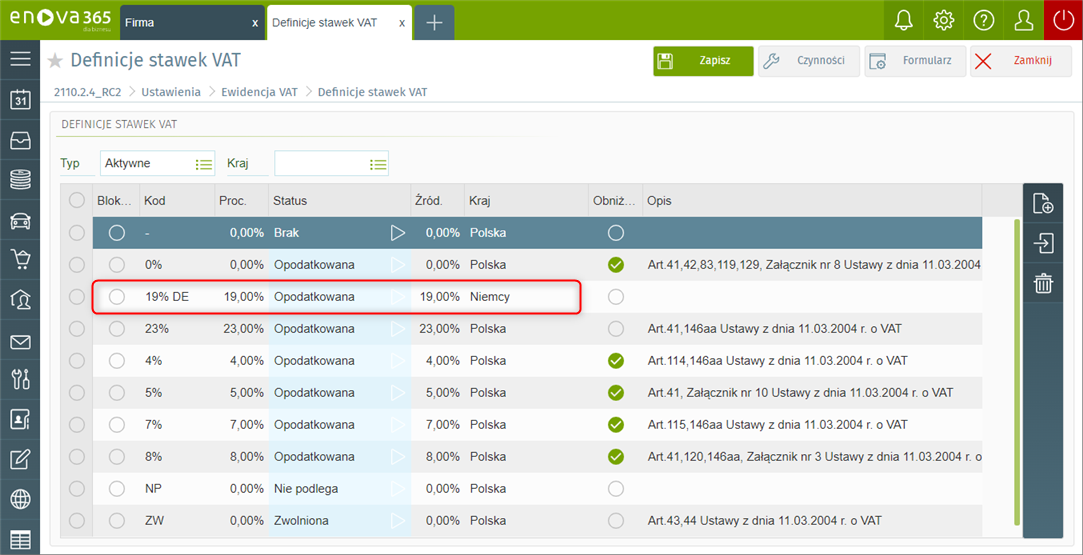

W prowadzeniu ewidencji OSS VAT oraz wystawianiu faktur OSS pomogą Ci moduły Handel i Magazyn oraz Księgowość i Finanse enova365.

Jak wystawić fakturę w procedurze OSS?

Wystawienie faktury w procedurze OSS jest podobne do standardowego wystawiania faktur, ale wymaga dodatkowych informacji związanych z procedurą OSS. Jeżeli korzystasz z odpowiedniego oprogramowania do księgowości, system sam podpowie Ci, w jaki sposób wystawiać tego typu faktury. Najważniejsze będzie jedynie zaznaczenie odpowiednich ustawień.

Aby poprawnie wystawić fakturę OSS, musisz określić kraj kontrahenta – to od tego uzależnione będą stawki podatku VAT.

Na fakturze należy umieścić oznaczenie „VAT OSS” wraz z numerem identyfikacyjnym NIP lub VAT UE. Należy podać dane sprzedawcy i nabywcy, w tym nazwy firm, adresy siedzib, numery NIP lub VAT UE.

Umieść także wartość netto i brutto faktury (powinny zostać podane w euro lub w innej walucie dokonywania transakcji).

Faktury wystawione w ramach procedury OSS powinny być numerowane zgodnie z ogólnymi wymaganiami dotyczącymi numeracji faktur. Należy też zachować kopię faktury i wpisać ją do ewidencji OSS.

Procedura OSS – ułatwia rozliczenia VAT w UE!

Procedura unijna OSS ma na celu ułatwienie prowadzenia transakcji międzynarodowych w UE i, jednocześnie zapewnienie, że przedsiębiorcy w pełni przestrzegają przepisów podatkowych. Dzięki temu przedsiębiorcy unikną konieczności rejestrowania się w wielu krajach, co może być kosztowne i czasochłonne, a także zmniejszy się ilość formalności związanych z rozliczaniem podatku VAT.

Aby ułatwić sobie rozliczenia faktury w procedurze OSS, skorzystaj z oprogramowania enova365. Umów się na rozmowę z naszym konsultantem lub wypróbuj bezpłatne demo, aby sprawdzić, jak system sprawdza się w Twoim środowisku.