- Jak przygotować się na Krajowy System e-Faktur i jaki jest jego cel?

- Co zyskają firmy dzięki nowemu sposobowi raportowania?

- Szybszy i pełniejszy dostęp do informacji

- Wyzwania dla przedsiębiorców — jak przygotować się na Krajowy System e-Faktur

- KSeF a ERP

- Bibliografia

Krajowy System e-Faktur (KSeF), czyli faktur ustrukturyzowanych, jest jedną z największych zmian w raportowaniu, z jakimi muszą zmierzyć się przedsiębiorcy. System wprowadza nowy obieg faktur – Ministerstwo Finansów stanie się w nim pośrednikiem. Od początku 2022 roku przedsiębiorcy mogą dobrowolnie korzystać z nowego systemu, jednak resort finansów chce, aby od 2026 roku stał się on obowiązkowy. Jak przygotować się na Krajowy System e-Faktur?

Polska jako czwarty kraj w Unii Europejskiej wdraża obowiązkowy system e-Faktur. Nowy sposób raportowania wpłynie na 2 podstawowe procesy finansowe w przedsiębiorstwach – fakturowanie sprzedaży i przyjmowanie faktur zakupowych. Krajowy System e-Faktur jest dostępny od 2022 roku dla przedsiębiorców, którzy przed jego obowiązkowym wdrożeniem chcą lepiej zapoznać się z tym rozwiązaniem. Najpierw Ministerstwo Finansów udostępniło jednak wersję testową, która służyła przede wszystkim producentom oprogramowań, aby mogli dostosować swoje produkty do wymagań nowego systemu i wesprzeć przedsiębiorców we wdrażaniu zmian. W 2024 roku Ministerstwo poinformowało jednak, że Krajowy System e-Faktur (KSeF), czyli e-fakturowanie, będzie obowiązkowy od 1 lutego 2026 r. dla przedsiębiorców, których wartość sprzedaży (wraz z kwotą podatku) przekroczyła w 2025 r. 200 mln zł, a dla pozostałych przedsiębiorców od 1 kwietnia 2026 r.

To duże wyzwanie, szczególnie dla firm, które do tej pory nie operowały e-fakturami, dlatego do tego procesu warto zacząć przygotowywać się jak najszybciej.

Z badań firmy PwC wynika, że przed 2022 dopiero 20% podatników rozpoczęło prace mające na celu dostosowanie ich systemów do e-Faktur, podobny procent planował w 2022 r. zacząć z niego dobrowolnie korzystać. A jak podają eksperci, tylko 16% firm używało e-Faktur nadających się do automatycznego przetwarzania.

Jak przygotować się na Krajowy System e-Faktur i jaki jest jego cel?

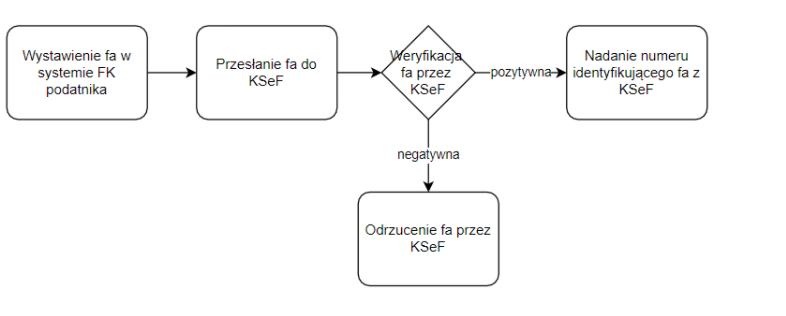

W Krajowym Systemie e-Faktur każdy przedsiębiorca posiada własne konto, do którego może nadać uprawnienia swoim pracownikom. Zmianie ulega sposób raportowania – po wprowadzeniu danych do systemu, faktura otrzymuje własny numer identyfikacyjny. Wówczas uznajemy ją za wystawioną i doręczoną. W systemie pojawia się również informacja o dokładnej dacie jej wystawienia. Odbiorca powinien wyrazić zgodę na otrzymanie faktury w takiej formie, jeśli tego nie zrobi, przedsiębiorca nadal będzie mógł ją wygenerować w systemie, ale będzie zobowiązany do dostarczenia odbiorcy dokumentu np. w wersji papierowej lub za pośrednictwem poczty elektronicznej.

Kluczową zmianą jest także ilość danych, które trzeba uzupełnić. W fakturze muszą pojawić się m.in. informacje takie jak:

- nr EORI

- adres mailowy

- numer telefonu

- numer dokumentu WZ związanego z fakturą

- rodzaj zastosowanego transportu w przypadku dokonanej dostawy towarów

- dane identyfikacyjne przewoźnika

- data i godzina rozpoczęcia transportu

- adres miejsca wysyłki

- globalny numer jednostki handlowej

- symbol Polskiej Klasyfikacji Wyrobów i Usług

- symbol Nomenklatury Scalonej

- typ skutku korekty w ewidencji

- numer identyfikujący fakturę korygowaną w Krajowym Systemie e-Faktur (KSeF)

- i wiele innych.

Wdrażanie nowego systemu raportowania wprowadza nowe obowiązki. To także wyzwanie technologiczne, wymagające aktualizacji systemów informatycznych lub zainwestowania w takie rozwiązania, jeśli do tej pory ich nie stosowano. Zmiany wymagają również przeszkolenia personelu w obsługiwaniu nowej platformy. Aby zachęcić przedsiębiorców do korzystania z Krajowego Systemu e-Faktur, Ministerstwo Finansów przygotowało dla podatników VAT szereg korzyści.

Co zyskają firmy dzięki nowemu sposobowi raportowania?

Ministerstwo Finansów zapowiada przedsiębiorcom wiele udogodnień, płynących z wdrożenia Krajowego Systemu e-Faktur. Jednym z nich ma być szybszy zwrot VAT – cały proces ma zostać skrócony z 60 do 40 dni. Jednak żeby otrzymać zwrot, podatnik będzie musiał spełnić kilka warunków:

- wystawiać wyłącznie faktury ustrukturyzowane,

- w ciągu 12 miesięcy poprzedzających wniosek być zarejestrowany jako czynny podatnik VAT

- posiadać konto w banku lub imienny rachunek w spółdzielczej kasie oszczędnościowo-kredytowej,

- kwota podatku naliczonego lub kwota różnicy podatku nierozliczona w poprzednich okresach rozliczeniowych i wykazana w deklaracji do zwrotu nie może przekroczyć 3 tys. zł.

Firmy mogą liczyć także na oszczędności związane z archiwizowaniem i przechowywaniem dokumentów. Do tej pory przedsiębiorcy mieli obowiązek archiwizowania wszystkich faktur przez 6 lat. Dzięki nowemu systemowi mają być one gromadzone w bazie danych Ministerstwa Finansów. Oprócz tego, że właściciele firm nie będą ponosić kosztów związanych z przechowywaniem faktur papierowych, nie będą musieli obawiać się, że dokumenty zaginą lub ulegną zniszczeniu. Również troska o bezpieczeństwo przechowywanych danych będzie spoczywała na resorcie. Kolejne oszczędności przyniesie automatyzacja procesów księgowych – pracownicy, zamiast ręcznie księgować dokumenty, będą mogli wspierać rozwój biznesu. Pomoc systemu w tym zakresie minimalizuje także ryzyko popełnienia błędów. Przedsiębiorcy zostaną również zwolnieni z obowiązku raportowania w formie JPK_FA na żądanie. Nowa struktura xsd e-Faktury ma w swoim zakresie strukturę JPK_FA, implementuje też niektóre elementy pojawiające się w JPK_V.

Szybszy i pełniejszy dostęp do informacji

Jednolity dla wszystkich podatników system raportowania przyspieszy także obieg faktur. Gdy przedsiębiorcy i pracownicy zapoznają się z nowym rozwiązaniem, stanie się ono wygodne i łatwe w obsłudze. Na indywidualnym koncie będą widoczne wszystkie faktury, dzięki czemu w każdej chwili będzie można szybko uzyskać dostęp do potrzebnych dokumentów. Przedsiębiorca zyska także potwierdzenie, że nabywca pobrał fakturę. Kupujący natomiast będzie mógł sprawdzić, czy rachunek umieszczony na fakturze znajduje się na białej liście podatników VAT.

Wprowadzenie systemu e-Faktur jest korzystne również dla Ministerstwa Finansów – pomoże w ograniczeniu nadużyć i przestępstw podatkowych. Urzędy Skarbowe będą mogły weryfikować pliki, wyłapywać błędy i zautomatyzować cały proces kontroli podatkowych. Wszystko to dzięki szybszemu i pełniejszemu dostępowi do informacji.

Krajowy System e-Faktur ma przynieść przedsiębiorcom wiele korzyści. Wdrożenie nowego systemu raportowania łączy się jednak z koniecznością wprowadzenia zmian w organizacji firmy.

Wyzwania dla przedsiębiorców — jak przygotować się na Krajowy System e-Faktur

Jak przedsiębiorcy powinni przygotować swoją firmę do wdrożenia Krajowego Systemu e-Faktur? Jak zauważa Wojciech Chrobak, Kierownik Projektu Handel w enova365, dla przedsiębiorstw, które korzystały z systemów informatycznych, zmiany nie będą wielkie:

– Dostosowanie się do nowych przepisów przez polskie firmy wymaga przede wszystkim aktualizacji stosowanych przez nie systemów informatycznych do takich, które zapewnią obsługę Krajowego Systemu e-Faktur. Jednak nawet w tym przypadku przedsiębiorcy będą musieli liczyć się z koniecznością wprowadzenia pewnych zmian w organizacji pracy firmy — mówi. – Zmiany będą niewielkie, choć istotne, np. znaczne ograniczenie możliwości poprawiania wystawionych już faktur – dodaje Wojciech Chrobak.

Wyzwanie może stanowić fakt, że przedsiębiorcy dopiero sprawdzają nowy system. Jednak dzięki temu będą mogły faktycznie zacząć przystosowywać się do jego wymogów. Krajowy System e-Faktur narzuci na przedsiębiorców nowe obowiązki:

- wysyłanie faktur oraz konieczność pobierania potwierdzeń i nadanych numerów Krajowego Systemu e-Faktur (a co za tym idzie, także przeszkolenie pracowników w tym zakresie)

- rejestrowanie osób uprawnionych

- uzupełnienie danych JPK przed wysłaniem faktury (GTU, Procedura VAT).

Firmy muszą liczyć się także z ograniczeniami w zakresie korekty wystawionych już faktur. Jak zauważa Wojciech Chrobak:

– Rok to dostatecznie dużo, żeby przygotować się do zmian. Nowy obowiązek nie wprowadza wielkiej rewolucji w samych procesach biznesowych. Po prostu po wystawieniu faktury trzeba ją będzie wysłać do systemu, co powinny zapewnić systemy informatyczne. I jeszcze jedna istotna zmiana. Faktury od dostawców będziemy pobierać z Krajowego Systemu e-Faktur i importować wprost do systemu. To może być duża oszczędność czasu przy rejestrowaniu faktur zakupu.

Jeśli chcesz dowiedzieć się więcej szczegółów o tym czym jest KSeF i jak z niego korzystać obejrzyj webinar ekspertów enova365, UHY ECA oraz Datio.

KSeF a ERP

Wdrożenie Krajowego Systemu e-Faktur wpłynie na wiele aspektów funkcjonowania przedsiębiorstw – nie tylko finansowo-księgowych, ale też technologicznych. Rozwiązania ERP enova365 zmierzają docelowo do jak największej automatyzacji procesu wysyłania i pobierania faktur. Celem jest, aby firma mogła się skupić na procesach biznesowych, a nie wykonywaniu obowiązków formalnych. Dowiedz się więcej o systemie do elektronicznej wymiany dokumentów pomiędzy firmami lub instytucjami EDI enova365. Umożliwia on elektroniczną komunikację między podmiotami, nawet jeśli posługują się zupełnie innymi systemami informatycznymi.

Oprogramowanie enova365 jest zawsze zgodne z obowiązującym prawem. Chcesz wiedzieć jak działa? Przetestuj nasz system bezpłatnie przez 14 dni lub umów bezpłatną prezentację.

Bibliografia

https://krajowysystemefaktur.pl/

https://www.gov.pl/web/kas/krajowy-system-e-faktur

https://ksef.pl/

https://www.gov.pl/web/finanse/rozpoczynamy-konsultacje-projektu-zmiany-ustawy-dotyczacej-obowiazkowego-ksef

https://www.podatki.gov.pl/ksef/pytania-i-odpowiedzi-ksef/