Nowością podatkową, która czeka na przedsiębiorców w 2024 roku jest minimalny CIT. Sprawdź, kto i w jakiej wysokości musi go płacić. Dowiedz się, którzy podatnicy będą zwolnieni z obowiązku zapłaty CIT minimalnego.

Spis treści

- Wprowadzenie minimalnego podatku dochodowego od 2024 roku

- Kto musi zapłacić podatek minimalny CIT?

- Wyłączenia i zwolnienia z podatku CIT

- Wysokość podatku minimalnego CIT

- Globalny podatek minimalny − dyrektywa unijna

Najważniejsze informacje:

- 2024 rok to pierwszy rok obowiązywania przepisów o minimalnym CIT.

- Podatek minimalny będą płacić podmioty, które poniosły stratę, a także przedsiębiorstwa, które mają rentowność poniżej 2%.

- Wysokość podatku minimalnego to 10% podstawy opodatkowania.

- Dyrektywa Pillar 2 nakłada obowiązek zapłaty podatku wyrównawczego w ramach globalnego podatku minimalnego.

Wprowadzenie minimalnego podatku dochodowego od 2024 roku

Trzecia wersja Polskiego Ładu poprzez ustawę z dnia 7 października 2022 r. o zmianie ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz.U. 2022 poz. 2180) odsunęła w czasie wprowadzenie minimalnego CIT aż do 1 stycznia 2024 r. Oznacza to, że po raz pierwszy ten podatek będzie płacony dopiero w 2025 r. w momencie, kiedy przedsiębiorcy będą składać rozliczenie podatkowe za rok 2024.

Nowy podatek miał zapobiec agresywnej optymalizacji podatkowej stosowanej często przez międzynarodowe korporacje unikające płacenia CIT. Zmiany w prawie odbiją się jednak na znacznie większej liczbie podmiotów. A to dokłada sporo pracy administracyjnej, koniecznej do obliczenia tej nowej daniny.

Przepisy mówiące o minimalnym podatku dochodowym od osób prawnych zawarto w ustawie o podatku dochodowym od osób prawnych w art. 24ca. Podatek ten będzie dotyczył spółek, podatkowych grup kapitałowych, a także zakładów pracy należących do przedsiębiorców zagranicznych, w których wskaźnik rentowności obliczany w skali roku wyniesie poniżej 2 procent. Pod uwagę będą brane 3 kolejne lata podatkowe poprzedzające bezpośrednio rok podatkowy, w którym należny jest minimalny CIT.

Oznacza to więc, że 2024 rok jest kluczowy, jeśli chodzi o rentowność przedsiębiorstw, które w poprzednich latach nie osiągnęły wymaganego poziomu zysków. Podatek minimalny będzie można odliczyć od zwykłego podatku CIT płaconego w kolejnych 3 latach. Wystarczy, że w tym czasie przedsiębiorstwo osiągnie rentowność przekraczającą 2 proc., co automatycznie spowoduje, że taki podmiot nie będzie już musiał płacić minimalnego CIT.

Podatek minimalny zapłacony w 3 poprzednich latach może pomniejszyć należność do zapłaty z tytułu normalnego CIT w roku bieżącym.

Czytaj także: Wyłączenie z opodatkowania VAT transakcji między członkami grup VAT – jak działa?

Kto musi zapłacić podatek minimalny CIT?

Zmiany, które wprowadził Polski Ład 3.0 spowodowały, że podatek minimalny będą musiały zapłacić wszystkie podmioty wymienione w art. 3 ust. 1 ustawy o CIT oraz podatkowe grupy kapitałowe, które w danym roku podatkowym poniosły stratę z innego źródła przychodów niż zyski kapitałowe. Dodatkowo podatek ten zapłacą podmioty, które co prawda osiągnęły zysk, ale miały rentowność poniżej 2 proc.

Obowiązek zapłaty podatku minimalnego dotknie więc szczególnie te branże, w których często występuje niska rentowność, a więc branże:

- HORECA,

- przetwórcza,

- przemysłowa,

- transportowa,

- handlu hurtowego i detalicznego.

Warto jednak zaznaczyć, że od kiedy zostały opublikowane nowe przepisy, to każdy z przedsiębiorców działających na bardzo niskiej marży, powinien przeanalizować swoje koszty i przychody finansowe, żeby sprawdzić, czy te regulacje nie dotkną również jego firmy.

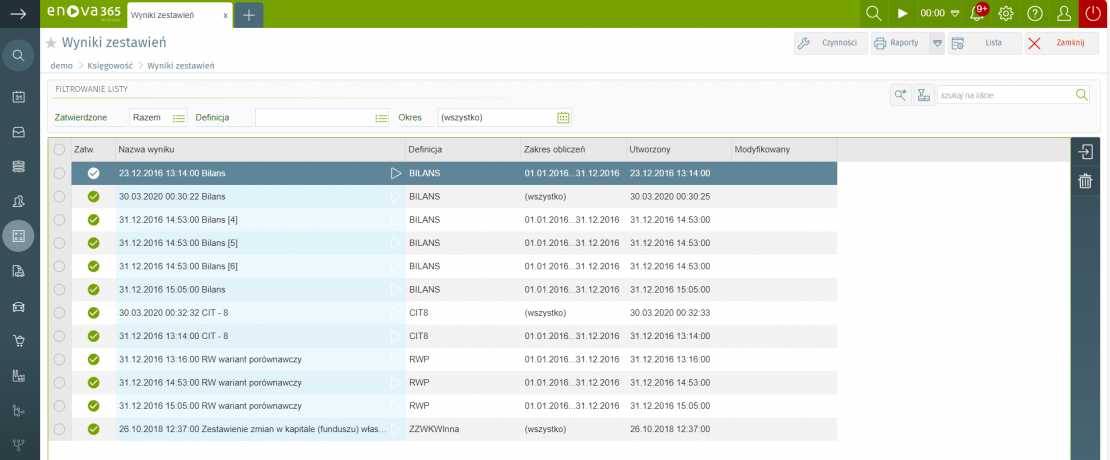

Sprawdzonym narzędziem, które pozwala na dokonanie takich obliczeń jest system enova365. W szczególności jego moduły Finanse i księgowość oraz Business Intelligence. Dane, które można uzyskać z tego programu są dużą pomocą dla dyrektorów finansowych oraz księgowych. Ułatwią podjęcie dobrych decyzji, również na gruncie podatku minimalnego.

Wyłączenia i zwolnienia z podatku CIT

Pod pewnymi warunkami CIT minimalny nie będzie obejmował podmiotów, w których wspólnikami, akcjonariuszami lub udziałowcami są wyłącznie osoby fizyczne. Jednak aby skorzystać z takiego zwolnienia, dany podmiot nie może mieć pośrednio lub bezpośrednio więcej niż 5% udziałów w innej spółce kapitałowej lub ogółu praw oraz obowiązków w spółce, która nie jest osobą prawną.

Dodatkowo, taki podmiot nie może posiadać innych praw majątkowych bezpośrednio związanych z prawem do otrzymania świadczenia jako fundator, czyli założyciel lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym.

Podatek minimalny nie będzie dotyczył również małych podatników, czyli takich podmiotów, u których wartość przychodu ze sprzedaży w poprzednim roku obrotowym nie przekroczyła równowartości 2 mln euro.

Minimalnego CIT nie będą musiały płacić również następujące podmioty:

- spółki prowadzące działalność komunalną,

- podatnicy działający w branży faktoringowej,

- podatnicy, którzy są stroną umowy o współdziałanie,

- podatnicy postawieni w stan upadłości lub likwidacji,

- podatnicy w trakcie postępowania restrukturyzacyjnego,

- przedsiębiorstwa górnicze, które korzystają z pomocy publicznej,

- podmioty, których większość przychodów pochodzi ze świadczenia usług z zakresu ochrony zdrowia,

- podmioty, które większość przychodów osiągnęły z transakcji, w których ceny lub sposób ich ustalania wynikają z ustaw, albo innych aktów normatywnych.

Nowych przedsiębiorców w przypadku niskich zysków na początku ich działalności również nie dotyczy CIT minimalny. Od kiedy minie 3 rok funkcjonowania takiego podatnika, to trzeba już brać pod uwagę możliwość zapłaty minimalnego podatku CIT w przypadku zbyt niskiej rentowności.

Wysokość podatku minimalnego CIT

Podatek minimalny będzie można obliczyć na dwa sposoby. Przedsiębiorcy będą mogli sprawdzić, który ze sposobów będzie dla nich korzystniejszy i zapłacić CIT minimalny według tej formuły, w której wyjdzie niższa kwota należności podatkowych. Wysokość podatku, jakim będzie CIT minimalny to 10% od podstawy opodatkowania. Niestety oznacza to więcej pracy dla księgowych i dyrektorów finansowych.

Uproszczony sposób ustalania podstawy opodatkowania

Podmiot zobowiązany do zapłaty minimalnego podatku CIT ma prawo wybrać uproszczony sposób ustalania podstawy opodatkowania. W tym wypadku będzie ona stanowić kwotę, która odpowiada 3% wartości osiągniętych przez taki podmiot w danym roku podatkowym przychodów ze źródeł przychodów innych niż zyski kapitałowe. Wiąże się to z obowiązkiem poinformowania w formularzu CIT-8 o wyborze takiego sposobu ustalenia podstawy opodatkowania.

Standardowy sposób ustalania podstawy opodatkowania

W standardowych zasadach na podstawę opodatkowania będą składać się głównie cztery kategorie:

- przychody z innych zysków niż zyski kapitałowe,

- część kosztów finansowania dłużnego na rzecz podmiotów powiązanych,

- odroczony podatek dochodowy, który wynika z kwoty amortyzacji wartości niematerialnych i prawnych,

- koszty usług niematerialnych poniesionych na rzecz podmiotów powiązanych lub podmiotów z rajów podatkowych.

Globalny podatek minimalny − dyrektywa unijna

15 grudnia 2022 roku Rada Unii Europejskiej przyjęła Dyrektywę 2022/2523 w sprawie zapewnienia globalnego minimalnego poziomu opodatkowania międzynarodowych grup przedsiębiorstw oraz dużych grup krajowych w Unii. Poszczególne państwa członkowskie mają czas do końca 2023 roku, aby wprowadzić to rozwiązanie do swojego porządku prawnego. Dyrektywa ta jest też znana pod nazwą Pillar 2.

Istotą założeń globalnego podatku minimalnego jest nałożenie na grupy kapitałowe, których skonsolidowane przychody wynoszą co najmniej 750 mln euro, obowiązku zapłaty podatku wyrównawczego (z angielskiego top-up tax). W rezultacie efektywna stawka podatkowa, czyli ETR (z angielskiego effective tax rate) nie może być niższa w danym kraju niż 15% dla całej grupy kapitałowej.

Ten mechanizm ma za zadanie wyrównanie konkurencyjności podatkowej poszczególnych krajów. Rezultatem wprowadzenia tego podatku będzie znaczne ograniczenie, a w niektórych przypadkach nawet całkowite wyeliminowanie, podejmowania strategicznych decyzji inwestycyjnych jedynie w oparciu o podatkowe aspekty prowadzenia działalności w danym państwie.

Koncepcja globalnego podatku minimalnego powstała jako wynik prac w ramach projektu BEPS 2.0 na forum OECD (Organizacji Współpracy Gospodarczej i Rozwoju). Oznacza to, że będzie obowiązywać nie tylko na terenie Unii Europejskiej, ale również w przeszło 140 krajach na całym świecie. Dzięki temu regulacje Pillar 2 mogą pośrednio dotyczyć praktycznie każdej jurysdykcji.

Na zmiany w przepisach – enova365

Z pewnością to nie koniec zmian w prawie podatkowym, zarówno tym na poziomie unijnym, jak i krajowym. Dlatego tak ważne jest korzystanie z oprogramowania, które zawsze jest zgodne z obowiązującymi przepisami. Taką gwarancję daje system enova365, ułatwiający rozliczenia podatkowe. Jeśli chcesz przetestować moduł Finanse i księgowość, to już dziś umów się na bezpłatną prezentację, a nasz ekspert odpowie na Twoje pytania.