Jednym ze zdarzeń gospodarczych jest ulepszenie środka trwałego. Takie działanie wpływa na wysokość podatku dochodowego. Sprawdź, kiedy można mówić o ulepszeniu oraz jak je zaksięgować. Dowiedz się kiedy i jak zmienią się odpisy amortyzacyjne.

Spis treści:

- Ulepszenie środka trwałego – na czym polega?

- Co zwiększa wartość środka trwałego?

- Jak księgować ulepszenie środka trwałego?

- Modernizacja środka trwałego a amortyzacja

- Ulepszenie środka trwałego – fakty do zapamiętania

Ulepszenie środka trwałego – na czym polega?

Środki trwałe mają długi okres ekonomicznej przydatności do użycia. Z tego względu może wystąpić sytuacja, w której środek trwały zostanie poddany ulepszeniu. Będzie tak wtedy, gdy środek trwały zostanie:

- przebudowany,

- rozbudowany,

- zmodernizowany,

- zrekonstruowany.

Jednak nie jest to jedyny warunek do uznania takiego działania za ulepszenie danego środka. Drugim niezbędnym czynnikiem jest zwiększenie wartości użytkowej takiego urządzenia lub budynku. Taka wartość powinna przewyższać wartość posiadaną przez ten środek w momencie przyjęcia do używania. Warto zauważyć, że zwiększenie wartości musi być związane z czynnikami mierzalnymi, na przykład takimi jak:

- okres używania,

- zdolność wytwórcza,

- jakość wytwarzanych produktów,

- koszty eksploatacji,

- inne miary.

Co zwiększa wartość środka trwałego?

Nie każde ulepszenie będzie powodować wzrost wartości środka trwałego. Ustawodawca wprowadził limit w wysokości 10.000 złotych. Dopiero przekroczenie tego limitu w danym roku podatkowym sprawi, że można będzie mówić o zwiększeniu wartości środka trwałego, które będzie skutkowało zmianą wysokości odpisów amortyzacyjnych.

Przepisy określają, że powyżej tego limitu nie można zaliczać bezpośrednio w koszty uzyskania przychodów sumy wydatków poniesionych w roku podatkowym na przebudowę, rozbudowę, modernizację, adaptację lub rekonstrukcję środka trwałego. Z tego względu warto ewidencjonować wydatki ponoszone na modernizację konkretnego środka trwałego.

Jakie wydatki przyczyniają się do ulepszenia środka trwałego?

Należy przy tym pamiętać, że nie każdy wydatek związany ze środkiem trwałym wpłynie na jego wartość. Środki trwałe uważa się za ulepszone tylko wtedy, gdy ponoszone wydatki powodują wzrost wartości użytkowej. Z tego względu przeglądy techniczne czy wydatki na konserwację, chociaż są potrzebne do prawidłowego funkcjonowania środków trwałych, to jednak nie mieszczą się w definicji ulepszenia środka trwałego.

Dlatego przy każdym wydatku ponoszonym na rzecz środka trwałego należy zadać sobie pytanie, czy jest to wydatek związany ze zwykłą eksploatacją danego środka, czy może wydatek, który powoduje ulepszenie takiego środka. Odpowiedź na to pytanie jest ważna, bo rodzi określone konsekwencje podatkowe związane z możliwością zaliczenia takiego wydatku do kosztów uzyskania przychodów.

Zobacz też: Wyłączenie z opodatkowania VAT transakcji między członkami grup VAT – jak to działa?

Remont środka trwałego a jego ulepszenie

Odrębną sprawą jest też kwestia remontów środków trwałych. Jeśli takie działanie ma na celu przywrócenie danego urządzenia czy budynku do stanu pierwotnego, to można mówić o remoncie. Naprawa lub remont jest wynikiem normalnego zużycia środka trwałego. Takie działanie nie spowoduje, że zmianie ulegną cechy albo funkcje środka trwałego i to nawet wtedy, gdy zostaną zastosowane inne niż pierwotnie materiały.

Jednak granica między remontem a ulepszeniem jest bardzo płynna, tym bardziej że w prawie podatkowym nie ma definicji remontu. Ważny jest cel działania i jego końcowy rezultat. Remont prowadzi do podtrzymania lub odtworzenia wartości użytkowej danego środka trwałego. W wyniku naprawy lub remontu zostaje przywrócony pierwotny stan techniczny budynku lub urządzenia. Natomiast w wyniku ulepszenia następują istotne zmiany cech użytkowych środka trwałego. Ulepszenie lub rozbudowa środka trwałego prowadzi do unowocześnienia, co może powodować nawet zupełnie inne wykorzystanie takiego środka, w porównaniu do stanu pierwotnego.

Jak księgować ulepszenie środka trwałego?

Księgowanie wydatków poniesionych na ulepszenie środka trwałego jest ściśle związane z limitem przewidzianym w przepisach. Każde ulepszenie środka trwałego poniżej 10.000 złotych może być od razu zaliczone do kosztów uzyskania przychodów. W tym przypadku nie dochodzi do zwiększenia wartości początkowej danego środka trwałego.

Jeden wydatek na modernizację środka trwałego na przykład w wysokości 4.000 zł nie zwiększy wartości takiego środka. Ale jeśli w danym roku miałyby miejsce 3 wydatki na modernizację, każdy po 4.000 zł, to ich suma przekroczy wartość limitu 10.000 zł, a co za tym idzie, takie modernizacje zwiększą wartość początkową danego środka trwałego.

Ulepszenie środka trwałego a uproszczona księgowość

Wszystkie zwiększenia wartości środka trwałego należy ująć w ewidencji środków trwałych. Będzie to miało wpływ na bilans w przedsiębiorstwach, które z mocy prawa muszą prowadzić pełne księgi rachunkowe. Nie oznacza to jednak, że firmy uprawnione do korzystania z uproszczonej księgowości nie muszą zawracać sobie głowy zdarzeniami, których rezultatem jest ulepszenie środka trwałego. Księgowanie w tym wypadku, zgodnie z przepisami ustawy o rachunkowości, ograniczy się jedynie do zwiększenia wartości takiego środka i ustalenia nowych odpisów amortyzacyjnych.

Czytaj także: Księgowość spółki z o.o. – na czym polega?

Co gdy suma nakładów na ulepszenie środka trwałego przekroczy 10.000 zł?

W przypadku ulepszenia środka trwałego poniżej 10.000 zł nakładów poniesionych na to ulepszenie może wystąpić sytuacja, w której w tym samym roku podatkowym nastąpi kolejne ulepszenie tego samego środka. W tym wypadku, o ile suma tych ulepszeń przekroczy 10.000 zł, to koniecznie będzie przeksięgowanie poniesionych wcześniej wydatków. Jest tak dlatego, że wydatki na modernizację środków trwałych, które w danym roku podatkowym nie przekraczają 10.000 zł, stanowią koszty uzyskania przychodów pomniejszające wysokość podatku należnego za miesiąc, w którym takie koszty zostały poniesione.

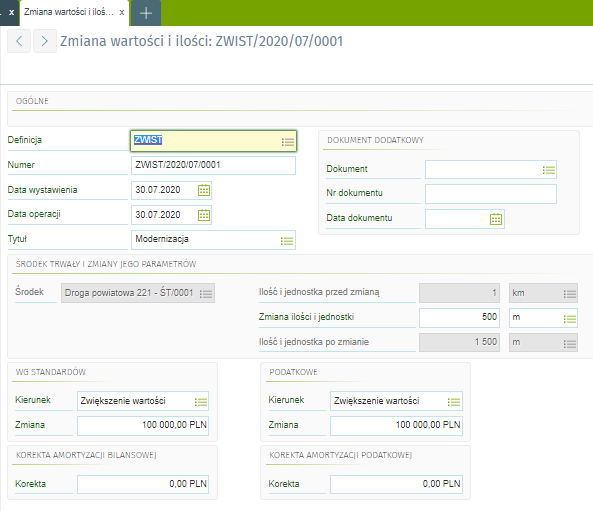

Modernizacja środka trwałego a amortyzacja

Modernizacja, ulepszenie lub rozbudowa środka trwałego powodują wzrost jego wartości początkowej. Co za tym idzie, zmieni się wysokość odpisu amortyzacyjnego w stosunku do wartości z dnia przyjęcia do użytku takiego środka. Moment, w którym należy zwiększyć tę wartość, zależy od pierwotnie przyjętej metody amortyzacji.

Amortyzacja liniowa

W przypadku amortyzacji liniowej ustalenie wysokości odpisów od zwiększonej wartości początkowej ulepszonego środka trwałego powinno nastąpić w pierwszym miesiącu następującym po miesiącu, w którym dany środek został ulepszony.

Amortyzacja metodą degresywną

Natomiast w przypadku amortyzacji metodą degresywną znaczenie ma rok, w którym dokonano ulepszenia. Jeśli jest to ten sam rok, w którym przyjęto do użytku środek trwały, to wartość ulepszenia należy dopisać do wartości tego środka trwałego jeszcze w trakcie tego roku.

Odmienna procedura będzie obowiązywać przy ulepszeniu środka trwałego w kolejnych latach. Ma to związek ze sposobem wyliczania wysokości odpisów amortyzacyjnych w metodzie degresywnej. Zgodnie z przepisami jeśli odpis w kolejnym roku jest mniejszy od odpisu stosowanego przy metodzie liniowej, to od początku takiego roku trzeba zastosować amortyzację liniową. Ta zasada dotyczy również ulepszonych środków trwałych. W tym wypadku zwiększenie wartości ulepszonego środka trwałego będzie miało miejsce dopiero w roku następującym po roku, w którym poniesiono wydatki na ulepszenie.

Cała procedura może wydawać się nieco skomplikowana, ale dzięki użyciu modułu Księgowość z systemu enova365 można znacznie ułatwić dokonanie niezbędnych wyliczeń. Twoim zadaniem będzie jedynie wybranie metody amortyzacji, a program wyliczy wysokość kolejnych odpisów amortyzacyjnych.

Ulepszenie środka trwałego – fakty do zapamiętania

Oto co warto zapamiętać o ulepszeniu środków trwałych:

- ulepszenie zwiększa wartość początkową środka trwałego,

- ulepszenie środka trwałego poniżej 10.000 zł można od razu wrzucić w koszty,

- naprawa lub remont nie zwiększają wartości środka trwałego,

- data ujęcia w księgach rachunkowych ulepszenia zależy od wybranej metody amortyzacji,

- ulepszenie nie powoduje zmiany metody amortyzacji.

Jeśli chcesz sprawdzić, jak proste może być ustalanie prawidłowych odpisów amortyzacyjnych, to pobierz bezpłatne demo modułu Księgowość enova365. W ten sposób bez żadnych zobowiązań przetestujesz rozwiązania, z których korzystają na co dzień użytkownicy systemu enova365.